経費

修繕費の経理処理とは?損金算入できる場合と資産計上されてしまう場合の判断基準

法人の経営者・経理担当者の皆様、修繕費の計上について頭を悩ませたことはありませんか?建物や機械設備の修繕は企業活動において避けられない支出ですが、その税務処理は単純ではありません。今回は、修繕費を損金算入できるケースと資産計上が必要なケースについて、具体例を交えながら解説していきます。

修繕費の基本的な考え方

修繕費は、原則として支出した事業年度の損金として認められます。しかし、その支出が資産価値を高めるような場合には、その事業年度の損金にはならず、資産計上をすることが必要となります。

修繕費を損金算入できるもの

以下の内容の支出については、修繕費として損金算入をすることができます。

- 原状回復目的の支出であること

- 通常の維持管理の範囲内であること

- 一定期間で継続的に発生する性質のものであること

損金算入となる支出の具体例

修繕費のうち、資産計上となる支出例としては以下のようなものがあります。

- 機械や備品などの保守点検費用

- 外壁の塗り替え

- 壊れた電球の交換

上記のように、壊れたものを元に戻す修理や、定期的な点検については修繕費として支出した事業年度の損金に算入されます。

修繕費を資産計上しなければならないもの

以下の内容の支出については、損金算入はせず資産計上が必要となります。

- 資産の価値を著しく増加させる支出

- 使用可能年数を延長させる支出

- 機能や性能を向上させる支出

資産計上となる支出の具体例

修繕費のうち、資産計上となる支出例としては以下のようなものがあります。

- 建物などに新たな機能を物理的に取り付ける時の支出

- その資産の用途を変更(店舗から倉庫への変更など)するために工事等をした時の支出

- 事業用の車両や機械などの品質を高めたり、性能を高める時の支出

上記のように、資産価値を高めたり使用可能年数が延長されるような支出は資産計上が必要となります。

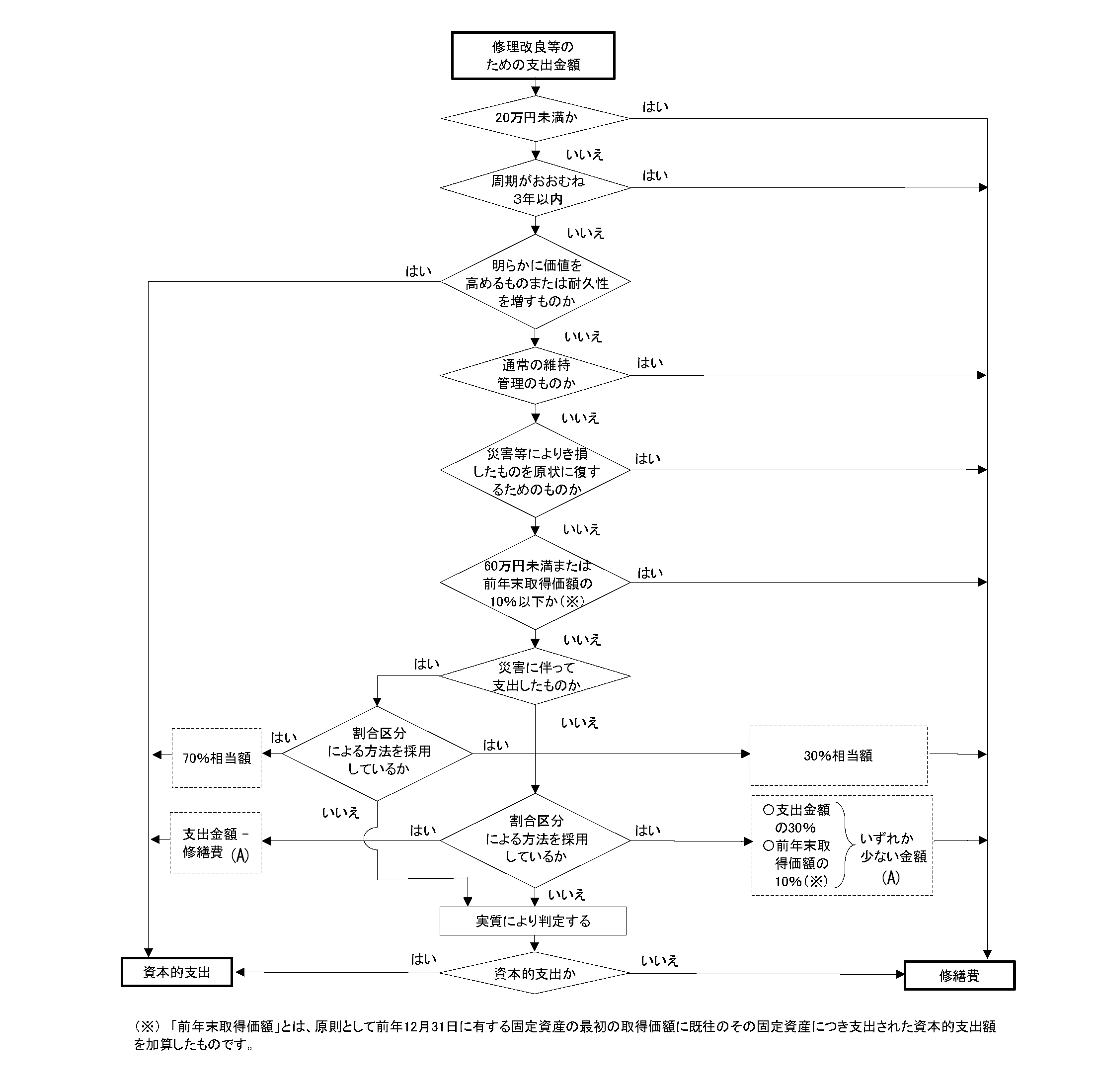

損金算入か資産計上かを判断するためのフローチャート

修繕費が損金算入となるか、資産計上されるかの基準や具体例を解説させていただきましたが、基準が曖昧なところがたくさんあるかと思います。

また、一つの修繕費という支出の中に損金となるか資産計上となるかが明らかでない金額がある場合もあります。

そのようなときのために、国税庁からフローチャートが公開されておりますので判断に迷った場合はこちらのフローチャートを参考にされてみてください。

出展:国税庁ホームページ No.1379 修繕費とならないものの判定https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/img/1379.png

金額が多額でも損金算入することができる?

金額が大きいからと言って全て資産計上となるわけではありません。

あくまでもその「修繕の内容」次第になります。

極端な話、その修繕の内容が原状回復目的のものであれば、支出金額が1億円であっても損金算入をすることが可能です。

金額だけで判断せず、実態を確認して判断するようにしましょう。

まとめ

修繕費の経理処理は判断に迷うことが多い項目ですが、その支出が「原状回復」なのか「価値向上」なのかという本質を見極めることが重要です。

本記事で解説したポイントと判断基準を参考に、適切な経理処理を行っていただければと思いますが、判断に迷いましたらお近くの税理士までお気軽にご相談ください。

経営分析と財務評価で、企業の成長を全力でサポート

- 現在の経営課題に対応しているが解決策が見つからない

- 過去の財務データから現状を改善したい

- 経営改善に特化した専門家の支援をお願いしたい

- 自分では分析できない財務データがある

上記のお悩みを抱えている企業様は、まずはご連絡ください。経営・財務の専門家が対応させていただきます。

税理士法人マッチポイントの強み

- 北海道を基盤とする事務所として地域企業の特性を深く理解

- 経営・財務コンサルティング、法人設立、相続税申告といった幅広いビジネスサポートを提供

- クラウド会計やRPA、その他の最新のデジタルツールを積極的に導入

- 常に最新の業界知識を持った各分野の専門スタッフが問題解決をサポート

経営の悩み・財務の疑問、サービスに関する質問など、まずはお気軽にお問い合わせください。